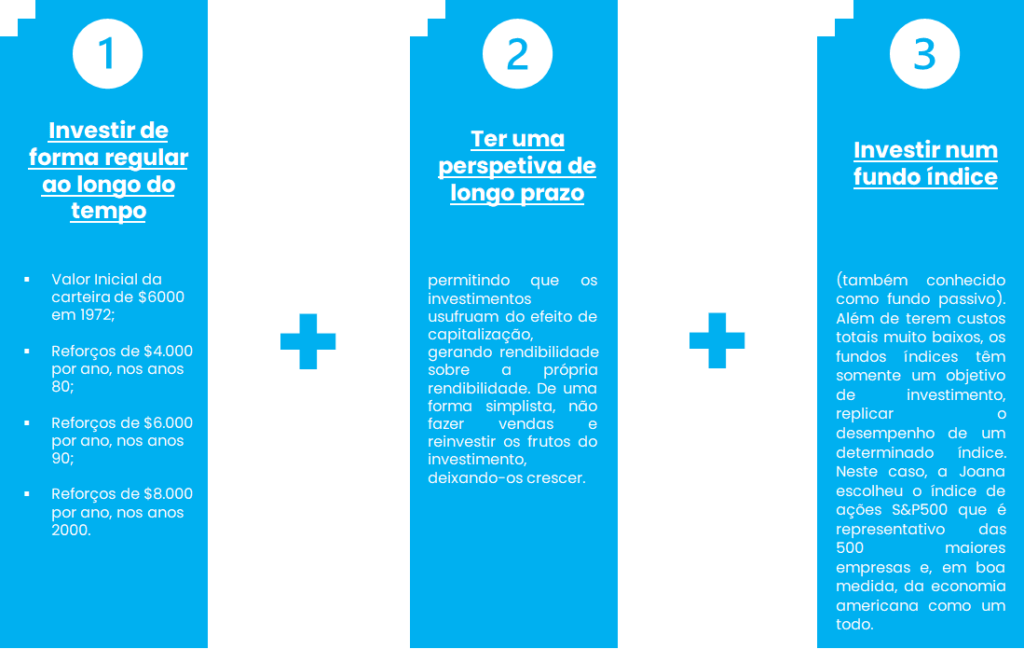

A Joana aluna de Mestrado em Finanças da Universidade de Aveiro, decidiu participar num desafio proposto pelo seu professor de Investimentos Financeiros – O que é mais relevante: Market Timing ou Time in the Market? A Joana que gosta de um bom desafio, com o auxílio de uma folha de cálculo e de uma série histórica de preços do mercado de ações americano S&P500, decidiu simular uma carteira de investimentos que denominou de “Comprar e Manter”. O investimento inicial seria realizado em 1972, e teria o “pior timing” do mundo, investindo somente quando o mercado de ações atingia máximos históricos. Contudo, e além desta premissa, a carteira “Comprar e Manter” teria três princípios simples:

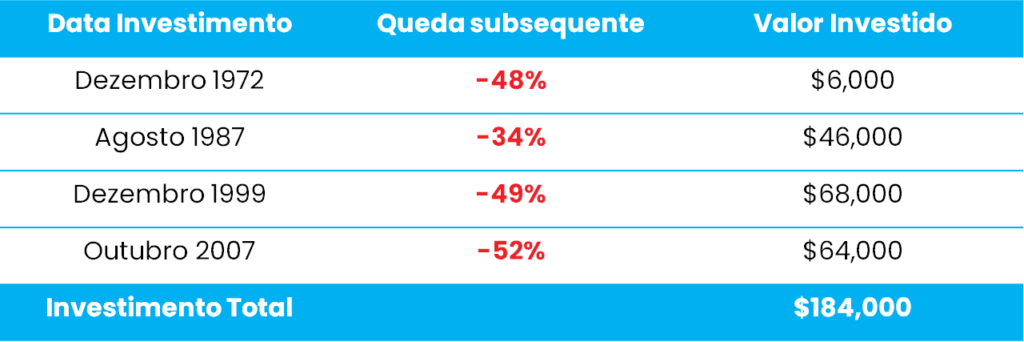

O valor inicial de $6000 foi investido no final de 1972. O mercado desvalorizou quase 50% em 1973-74, por isso a Joana simulou investir o dinheiro no pico do mercado, mesmo antes de uma queda.

O investimento seguinte ocorreu em agosto de 1987, depois de outro histórico “bull market”. Após um período de acumulação de 15 anos, a carteira tinha disponível $46.000 para investir. Mais uma vez, o montante foi aplicado no índice S&P 500, e mais uma vez, investiu-se num pico de mercado pouco antes de uma queda.

Desta vez, e num período muito curto, o mercado teve uma desvalorização superior a 30%, logo após a Joana ter feito o investimento no fundo índice S&P500.

A conjuntura de mercado parecia não ser favorável à carteira, ainda assim o valor investido não foi resgatado.

Após o crash de 1987, a Joana decidiu não reforçar o investimento até ao novo “Bull Market” que foi o da bolha tecnológica, no final de 1999.

O investimento seguinte foi realizado no final 1999, antes de uma queda do mercado acionista superior a 50%, queda essa que se prolongou até 2002.

O investimento final foi realizado em outubro de 2007, um valor de $64.000, que tinha sido acumulado desde 2000. O plano de investimentos ficou concluído justamente no período anterior a uma queda superior a 50%, relacionado com a denominada crise no mercado imobiliário americano ou subprime.

Recapitulando, a carteira “Comprar e Manter”, gerida pela Joana investiu no mercado de ações em períodos considerados críticos, pouco antes de desvalorizações extremas. Aqui estão as datas de compra, as quedas que se seguiram e o montante investido em cada data:

Embora a carteira da Joana não tivesse investido nos chamados momentos certos, os investimentos foram mantidos durante um período suficientemente longo. Não realizando vendas após o “bull market” de 1973-74 ou da “black Monday” em 1987, ou da queda em 2000 resultante da “bolha tecnológica” ou mesmo da crise financeira do Sub-Prime. A Joana nunca realizou um desinvestimento na carteira.

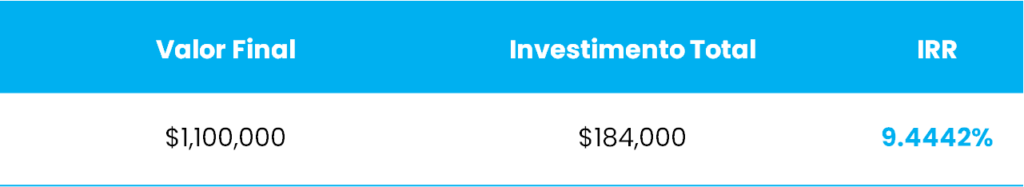

Quais foram os resultados da carteira “Comprar e Manter”?

Apesar do investimento total ser de $184,000, e somente realizado nos chamados picos de mercado, a carteira terminou com um valor de $1,1 milhões e uma taxa de rendibilidade anual de 9.44%.

Quais a lições a retirar com o exemplo da carteira gerida pela Joana “Comprar e Manter”?

- Devemos manter um investimento regular ao longo do tempo;

- Ter um posicionamento de “Comprar e Manter”, permitindo que os investimentos ao longo de décadas usufruam do efeito de capitalização, efeito este que é realmente muito potente;

- Por fim, investir num instrumento financeiro simples e de baixo custo: um fundo de índice.

Pressupostos Assumidos:

Embora a Joana, aluna do Mestrado em Finanças da Universidade de Aveiro, seja uma personagem fictícia, os resultados apresentados baseiam-se no desempenho real do índice de ações americanas S&P 500 com o reinvestimento dos dividendos. O custo corrente assumido pelo fundo índice é de 0.20% por ano.