Como é que a fase da vida onde se encontra pode afetar os seus investimentos?

À medida que avançamos na vida, a nossa situação financeira sofre transformações. Idealmente, ao longo da carreira, esperamos um aumento salarial e crescimento patrimonial. Nos primeiros anos, os rendimentos são mais modestos, representando apenas uma fração do total a receber ao longo da vida. Com o tempo, a carreira evolui, mas próximo da reforma, a parcela remanescente é consideravelmente menor do que na juventude. Assim, elaboramos este artigo para auxiliar na compreensão da importância de ajustar as estratégias de investimento conforme as distintas fases da vida.

Um investidor no início da carreira não deve adotar a mesma estratégia de alguém já reformado. Nos primeiros anos, é possível assumir mais risco nos investimentos, uma vez que o património representa apenas uma pequena parte do total a receber ao longo da vida. Por outro lado, alguém reformado já recebeu a quase totalidade dos rendimentos esperados. Portanto, é aconselhável adotar uma abordagem mais conservadora nos investimentos nessa fase, com menor tolerância ao risco, uma vez que eventuais perdas podem ter um impacto mais significativo na qualidade de vida, sem a perspetiva de rendimento futuro para compensar as perdas.

A importância do Património Total

A interligação entre a fase da vida de um indivíduo e o risco que pode assumir nos seus investimentos leva-nos ao conceito de Património Total. Este conceito engloba a soma do Capital Financeiro e do Capital Humano de uma pessoa. O Capital Financeiro representa todos os ativos detidos pelo indivíduo, incluindo ativos financeiros, imobiliários, veículos, mobiliário, obras de arte e participações em empresas não cotadas em bolsa, entre outros. Estes ativos podem servir tanto para investimento como para consumo.

O cálculo do valor do Capital Humano assemelha-se ao de uma ação ou obrigação, sendo a soma do Valor Atual de todos os rendimentos futuros a serem recebidos. A Taxa de Desconto utilizada para descontar os rendimentos aumenta conforme o nível de risco associado. Por exemplo, um gestor de uma empresa de capital de risco ou um atleta deve empregar uma Taxa de Desconto mais elevada do que um professor, dado que enfrentam maior risco de ver os seus rendimentos esperados diminuídos em caso de deterioração das condições económicas ou de uma lesão grave, respetivamente.

O balanço económico holístico

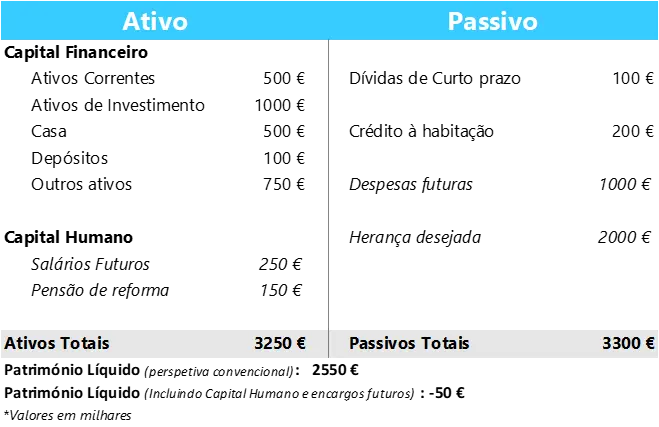

Com os conceitos de Capital Humano e Capital Financeiro claramente definidos, avançamos para a explicação do balanço económico holístico. Este conceito expande a definição convencional do balanço ao incorporar o Capital Humano. No passivo, são contempladas não apenas os passivos convencionais como também as despesas esperadas até ao final da vida e a herança que o indivíduo almeja deixar. Esta análise revela-se valiosa para o planeamento do consumo ao longo da vida, proporcionando uma visão abrangente das obrigações e ativos, incluindo os recursos humanos, que influenciam a saúde financeira global de um indivíduo. (Veja o nosso artigo sobre como gerir as finanças de forma responsável)

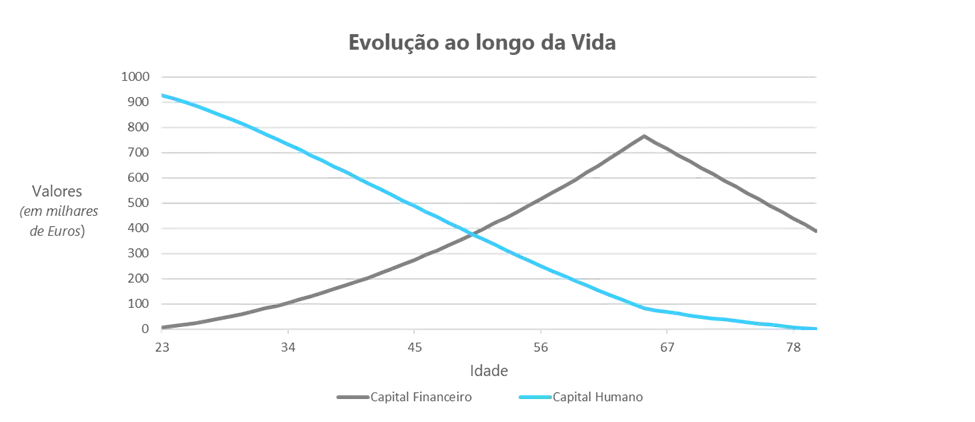

A composição e a organização deste balanço sofrem alterações ao longo do curso da vida. O Capital Humano, que se destaca como o ativo mais proeminente para os mais jovens, diminui progressivamente à medida que a soma dos rendimentos futuros a receber decresce. Contrariamente, o Capital Financeiro cresce à medida que o indivíduo poupa e investe, passando a desempenhar um papel mais significativo a partir do início da reforma. No caso de a pensão não cobrir integralmente as despesas, o Capital Financeiro pode diminuir até atingir o valor a ser transmitido aos herdeiros. Este fenómeno evidencia a dinâmica intrínseca à gestão dos ativos ao longo do ciclo de vida.

Na figura, apresentamos um exemplo fictício de alguém que atingiu o auge da carreira. Neste cenário, ao aplicarmos a perspetiva convencional do balanço, alcançamos um património líquido de 2.550.000 €. Este valor engloba a soma de todos os ativos financeiros, dos quais subtraímos as responsabilidades atuais do indivíduo.

No entanto, ao empreendermos o planeamento financeiro, é imperativo contemplar o futuro, utilizando o Balanço Holístico. Este método abrange não apenas o valor atual dos rendimentos futuros, mas também o valor atual dos encargos futuros. Mediante esta análise, constatamos que as receitas futuras e os ativos do indivíduo não abarcam os encargos futuros (assinalados a itálico), resultando num património líquido negativo de – 50 000 €.

Este exemplo sublinha a relevância de compreender os conceitos de capital humano e capital financeiro no âmbito do planeamento financeiro. Uma perspetiva convencional não proporciona uma visão abrangente, enquanto a incorporação do Capital Humano e dos encargos futuros oferece uma perceção mais clara da situação do indivíduo, permitindo um planeamento mais eficiente.

Como é que a Dolat capital o pode ajudar?

A Dolat Capital está disponível para auxiliá-lo na compreensão da sua condição financeira e orientá-lo nas decisões de investimento. Quando abordados por interessados nos nossos serviços, o primeiro passo consiste na realização de um questionário e numa reunião inteiramente gratuitos e sem compromisso. Este processo permite-nos compreender a sua situação financeira e indicar o perfil de risco mais adequado para os seus investimentos.

Se optar por prosseguir e solicitar os nossos serviços, a próxima etapa envolve a construção de uma carteira de investimentos desenhada para atender às suas necessidades, considerando o seu perfil de risco. Como evidenciado ao longo deste artigo, poupar e investir são fundamentais para garantir estabilidade financeira e segurança ao longo da vida, especialmente à medida que a idade avança. (Leia o nosso artigo sobre como avaliar a sua situação financeira)

A Dolat Capital desenvolve soluções personalizadas para os seus clientes, utilizando os melhores ETFs no mercado, oferecendo comissões estruturalmente baixas para potenciar a rendibilidade da sua carteira. Os nossos serviços têm o potencial de ter um impacto real nas suas poupanças.

Fontes: Investopedia.

Este texto não constitui uma recomendação nem consultoria para investimentos. A Dolat Capital presta consultoria para investimentos de natureza específica aos seus clientes, tendo por base, entre outras, o seu perfil de risco e objetivos financeiros. Rendibilidades passadas não constituem uma garantia de rendibilidades futuras.